科技股已反彈超 20%! 站在當前節點,績優基金經理如何抉擇?

基金經理表示,近期股價飆升的全球科技股漲幅過大,面臨回調風險,應持謹慎態度。她主要投資的是利潤增長強勁且穩定的國際型公司,推薦配置能在經濟低迷時期生存下來的公司,包括全球企業軟件製造商 SAP SE、設計系統提供商 Dassault Systemes SE 和測量技術公司 Hexagon AB。她還認為,醫療保健公司具備投資吸引力,因為該行業對經濟週期的適應能力非常強勁。而華爾街知名大空頭摩根士丹利首席策略師邁克爾·威爾遜警告稱,科技股超過 20% 的漲勢是不可持續的,該行業將重回谷底,建議等待大盤持續的低點,然後再對科技股進行買入。

智通財經 APP 瞭解到,一隻今年以來表現極其搶眼的股票型基金的基金經理表示,近期股價飆升的全球科技股漲幅過大,面臨回調風險。這位基金經理對近期處於階段高位的科技股持謹慎態度,主要押注的是利潤增長強勁且穩定的國際型公司。

Kornitzer 資本管理公司旗下基金 Buffalo International Fund 的基金經理 Nicole Kornitzer 表示,隨着經濟放緩風險上升以及一些央行仍然堅持加息,投資者應該對看起來 “非常昂貴” 的科技行業持非常謹慎的態度,“隨着估值變得更高,我們將考慮削減科技股配置敞口。” Kornitzer 表示。

Kornitzer 管理的基金主要投資於非美股標的,管理着約 6 億美元的資金,她推薦配置那些能夠在經濟低迷時期生存下來的公司,包括全球企業軟件製造商 SAP SE(SAP.US)、設計系統提供商 Dassault Systemes SE 和測量技術公司 Hexagon AB。她還強調道,醫療保健公司具備投資吸引力,因為該行業對經濟週期的適應能力非常強勁。

全球科技股今年出現反彈,部分原因是市場對加息預期降温,降息預期升温,尤其是在歐洲和美國銀行業出現動盪後,交易員們在 3 月預期美聯儲和歐洲央行不久後將暫停加息。

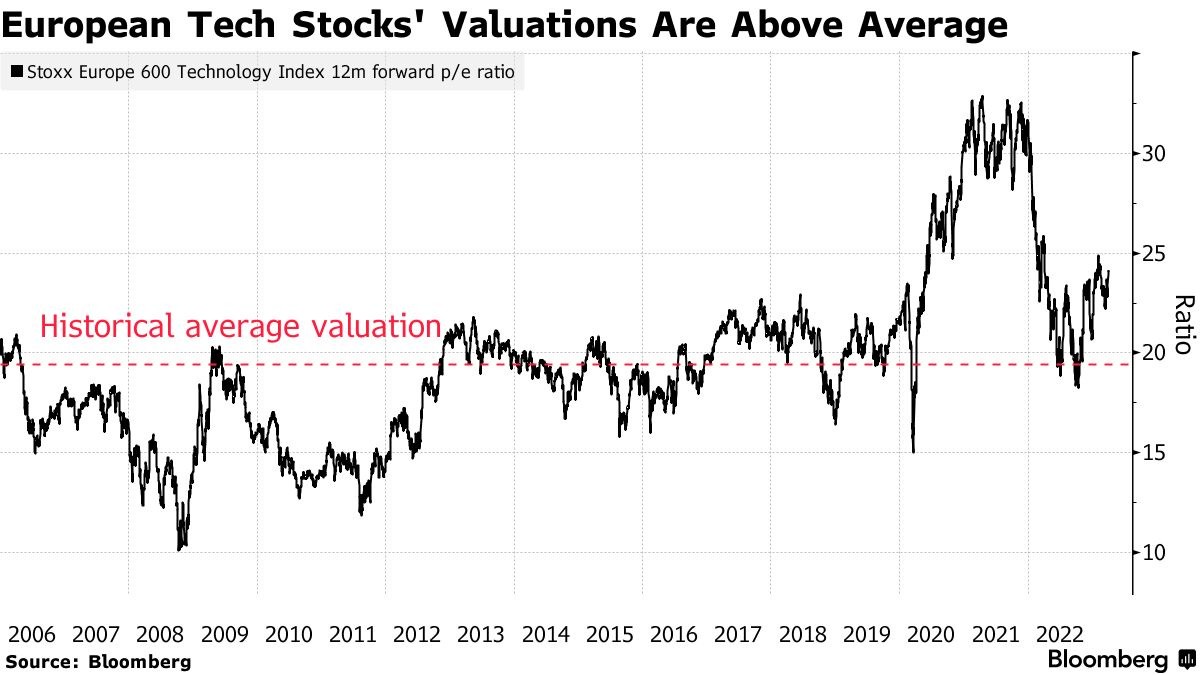

全球科技股風向標——納斯達克 100 指數自今年以來的漲幅超過 20%,於 3 月底邁入 “技術性牛市”。此外,歐洲的科技股同樣是該地區 2023 年表現最好的板塊之一。斯托克 600 歐洲科技指數 (Stoxx Europe 600 Technology Index) 的預期市盈率達到 24 倍,高於 19.4 倍這一歷史平均水平。

歐洲科技股估值高於平均水平

但是 Kornitzer 表示,"我們仍對科技股持謹慎態度,經濟衰退仍有可能到來。” 她補充稱,美國幾家地區性銀行的倒閉以及瑞銀集團收購瑞士信貸集團等銀行業危機可能會導致經濟放緩。“要麼是經濟陷入低迷,要麼是歐佩克 + 原油減產的刺激下,全球通脹繼續走強,美聯儲和歐洲央行不得不繼續加息。總之,未來不會一帆風順。”

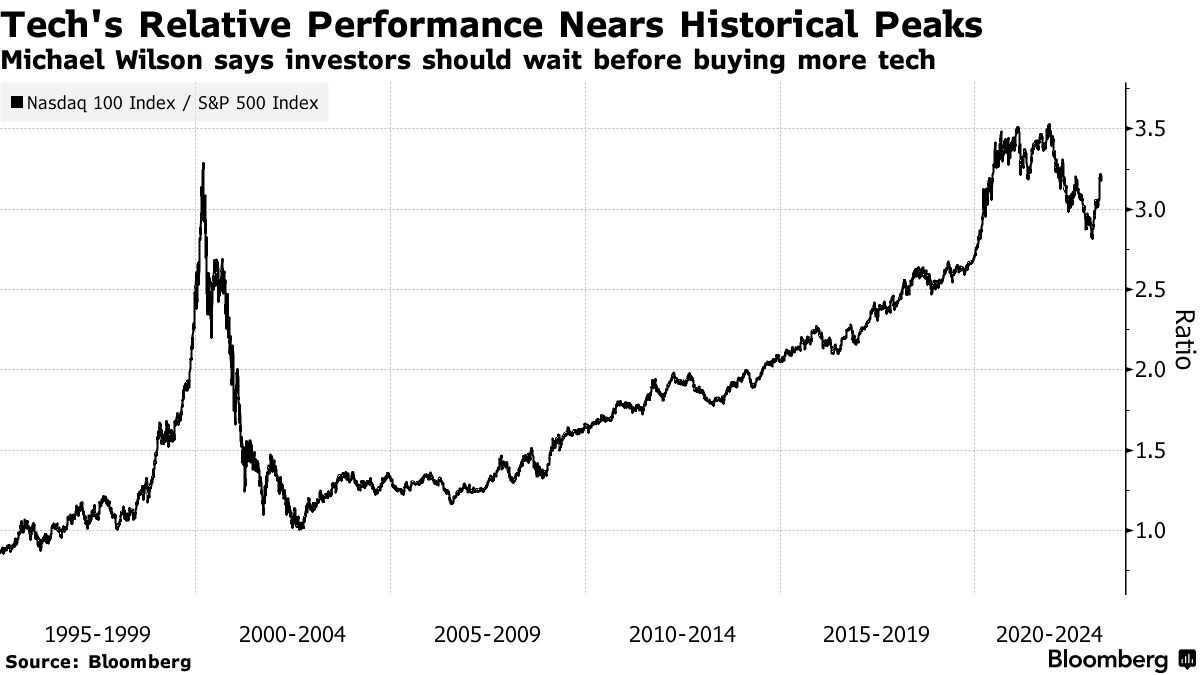

近日,華爾街知名大空頭——摩根士丹利首席策略師邁克爾·威爾遜 (Michael Wilson) 警告稱,科技股超過 20% 的漲勢是不可持續的,該行業將重回谷底。他指出:“我們建議等待大盤持續的低點,然後再對科技股進行買入。科技行業通常會在低谷後迎來一段時間強勁的表現——為該行業週期性表現中相對有利的時期。”

科技公司的相對錶現接近歷史峯值——威爾遜表示,投資者應在購買科技股之前等待機會

摩根大通策略師表示,科技股 “可能不再是進行結構性佈局的優質投資標的。” 由於盈利風險、缺乏吸引力的估值和長期背景下非常高的價格相對性,該行業跑贏大盤的強勁表現或將終止,摩根大通策略師對科技行業保持中立態度。

根據機構彙編的統計數據,規模 6.11 億美元的 Buffalo International Fund 今年迄今的回報率約為 13%,超過 88% 的同行。基準的富時環球 (不含美國) 指數 (FTSE All-World ex US Index) 同期僅僅上漲約 6%。該基金持有總部位於美國以外國家以及持有各區間市值的公司,大約 70-90 個配置標的。

在其他投資機會方面,基金經理 Kornitzer 表示,醫療保健類標的具備吸引力。她管理的基金持有的醫療保健類股票最多,其次是專業技術、工業和金融類股。她表示:“在經濟低迷時期,醫療保健仍有很多優勢,因為醫療保健支出往往相對經濟週期具有很強的彈性。” 阿斯利康 (AZN.US)、羅氏 (RHHBY.US) 和默沙東 (MRK.US) 都是該基金在醫療保健領域的重要持股。

Kornitzer 還表示,近期青睞路易威登 (LVMH) 和開雲集團 (Kering SA) 等奢侈品巨頭,“不過這些股票的價格並不便宜,它們擁有眾多的全球品牌,以許多不同的方式吸引消費者,而且有能力在經濟低迷時可以大幅削減成本。” Kornitzer 表示。