利潤翻倍依舊難阻減持,存儲龍頭兆易創新怎麼了 ?

MCU 業務大增 119%,市場擔心的價格怎麼樣了?存儲還會繼續跌嗎?

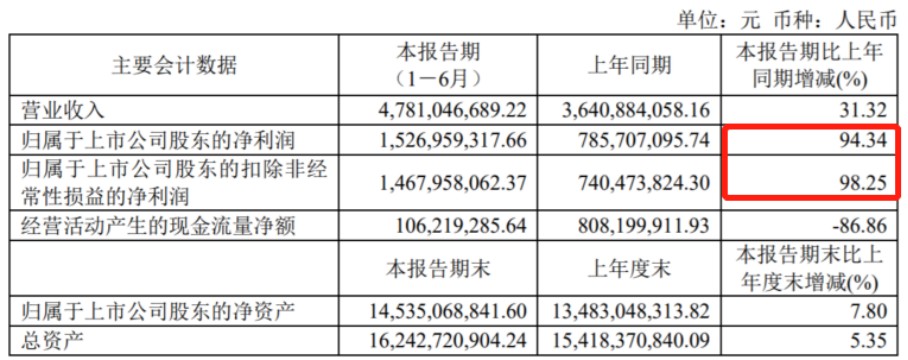

國內存儲龍頭兆易創新在 8 月 26 日公佈了半年報,總得來看,業績增長還是很不錯的。

營業收入 47.81 億元,同比增長 31.32%;淨利潤 15.27 億元,同比增長 94.34%。

經營活動現金流的減少原因為:存貨增加現金支付 6.6 億元,預付貨款 10 億元;以及支付員工年終獎同比增加 2.05 億元。

華爾街見聞·見智研究(公眾號: 見智研究 Pro)對業務能否延續高增會抱有一絲擔憂,將基於以下幾點進行展開探討。

- 業績增長來自哪?工控和汽車會是未來的主力?

- 產品高價出售難以持續?下降趨勢能持續多久?

- 大佬們紛紛出逃的原因?

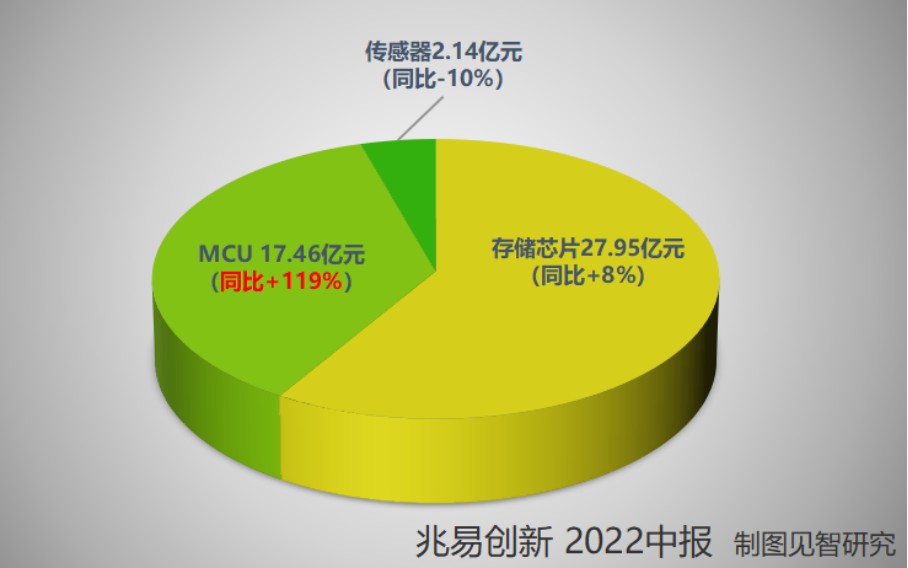

首先,非常直觀的來看,本次財報數據同比增長速度是十分亮眼的。分別來看一下公司上半年的業務貢獻:

MCU 業務大增 119%,但高毛利恐難持續

該業務上半年營業收入 17.46 億元,佔總收入比 37%。

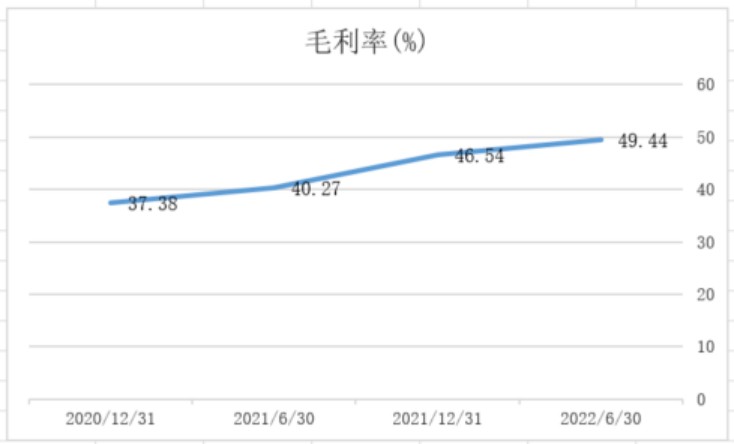

該產品是公司的高毛利率產品(21Q4 毛利率高達 66%),這部分業務的增長,也很大程度拉動公司的毛利率提高。

目前具有 450 多款 MCU 產品,產品覆蓋 110nm、55nm、40nm、22nm 工藝製程。銷售主要集中在在 55nm 及 40nm,重點應用於工業、能源電力。主要以出口銷售為主。

華爾街見聞·見智研究(公眾號: 見智研究 Pro)認為:

MCU 產品帶給公司高毛利的表現,主要是來自於產品銷售價格的提高。

從過往業績中來看,公司 MCU 的毛利率通常是在 47% 左右,而從去年底到今年初,MCU 由於供需失衡,價格進入快速上漲區間,價格一度翻了四倍。

然而,未來 MCU 的價格增長趨勢將很難延續此前的盛況,對此見智研究在半導體砍單蔓延到 MCU,價格雪崩已在眼前文章中對 MCU 的供需情況進行或詳細分析。

MCU 8 月份價格又較 7 月份的跌幅持續擴大了 27 個百分點,ST32 位 MCU 目前價格為 40 元人民幣。並且,根據經銷商口徑,22Q4 的合約報價在繼續下降。

華爾街見聞·見智研究(公眾號: 見智研究 Pro)認為:

MCU 的價格在今年底前幾乎沒有反彈的機會,公司所受 MCU 雖然是面向景氣度比較高的工業領域,但是也難以抵擋市場供過於求的環境,因而毛利率很難持續保持高位。

但是,公司在下半年仍舊會推出面向車規級的 40nmMCU ,以車身電子、座艙和安全域作為切入點,覆蓋 ADAS、汽車照明、HVAC、DCDC 車載充電、T-BOX、 EDR、導航等應用。業務收入增長的可持續性會有所保障。

存儲芯片進入下行週期,供給過剩明顯

存儲是公司最大的收入來源 (佔比 58%),上半年實現收入 27.95 億元,同比增長 8%,業務增長平穩。

三大產品類型為 NOR Flash、NAND FLASH 和 DRAM;汽車和工業正成為公司主要銷售方向。

分別來看:

1、NOR FLASH 產品提供 512Kb 至 2Gb 大容量的全系列產品,55nm 工藝製程產品出貨佔比提升明顯,按出貨量計算佔比已接近 70%。

2、NAND Flash 產品 38nm、24nm 工藝節點實現量產,並完成 1Gb~8Gb 主流容量全覆蓋。車規產品 GD25/55、GD5F 全系列產品通過認證。

3、 DRAM 在工業、TV、安防監控等成為主要營收來源。值得關注的是:17nm DDR3 產品預計 在 2022 年 9 月左右量產,帶來新的收入來源。

總得來看,公司在存儲產品領域中不斷向汽車等領域開拓,並且新品落地的進展也十分順利,能夠對業務收入帶來新的增長動力。

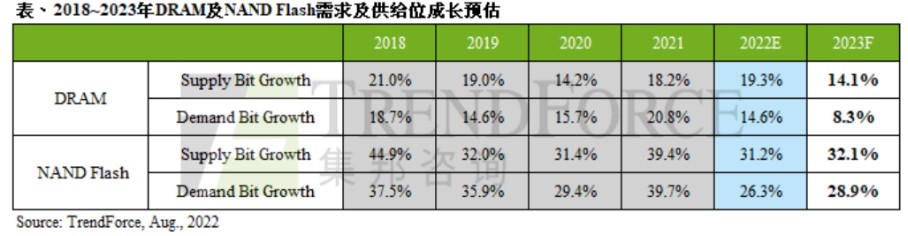

但是,又不得不談一下存儲的供需和下半年市場價格的趨勢。可參考此前見智研究的存儲芯片進入下行週期期一文。對國際龍頭三星的庫存和價格,美光科技等國際龍頭公司情況進行分析。

根據公開市場消息:NOR Flash 價格將在 2022 年第三季度下降 10-15%。

根據 Trend Forceyuce 預測 :2023 年 DRAM 市況在供過於求的情勢下仍相當嚴峻,價格恐將持續下滑。

由於供應鏈庫存積壓,第三季 NAND Flash 價格跌幅擴大至 8~13%。

華爾街見聞·見智研究(公眾號: 見智研究 Pro)認為:

存儲產品的供需情況已經是明牌了,需求無疑是小於供給量的,所以價格的下降也成為必然。

因而公司第一大業務存儲,在下半年的需求和毛利率情況或較為低迷。(此前,毛利率一直較為平穩,中位數在 37% 左右)

傳感器業務受手機需求拖累,即將有新品推出

傳感器業務收入佔比較小,僅有 4%。上半年收入 2.14 億元,同比負增長-10%。

- 目前在 LCD 觸控、電容指紋、光學指紋市場有廣泛的應用。其中,電容指紋領域和光學指紋領域取得了主要手機客户的較大份額,但也因手機需求的不振而收到影響。

- 未來也即將推出 OLED 觸控產品和新一代 LCD 觸控產品,將用以滿足消費電子、車載等市場需求。

大佬們減倉的原因為何?

説了這麼多,最後再來橫向對比一下公司每個季度的業務增速,看看大家有何發現?

沒錯,當見智研究從每個季度的業務增長速度來看,無論是收入和利潤相較於去年都是呈現下降的趨勢。

或許更大的問題在於:未來公司業務利潤的增長速度還會放緩。

全球對存儲的需求已經出現明確放緩趨勢;MCU 賣出高價利潤的環境已經開始扭轉。

從去年年報、今年中報來看,大佬葛衞東、科技明星基金諾安成長仍在持續減倉。

半導體產業的需求週期已經進入下行區間,並且在今年底前已無扭轉的可能。

對於公司下半年的毛利率也不得不擔憂一下,延續此前的增長恐怕很難。