集體看走眼後,華爾街重讀 7 月非農:美聯儲鷹派加息穩了,美股熊市反彈結束!

華爾街主流觀點重新校準,9 月美聯儲加息 75 個基點基本 “板上釘釘”。分析師普遍認為,“經濟好消息是市場壞消息”,美國經濟硬着陸風險增加,市場還擔心工資 - 物價惡性螺旋開始形成,下週美國 7 月 CPI 數據應重點關注。

8 月 5 日週五,美國勞工部公佈 7 月非農數據,新增就業總數和失業率均回到 2020 年 2 月歐美疫情爆發前的水平,新增就業 52.8 萬人甚至較市場預期的 25 萬翻倍。

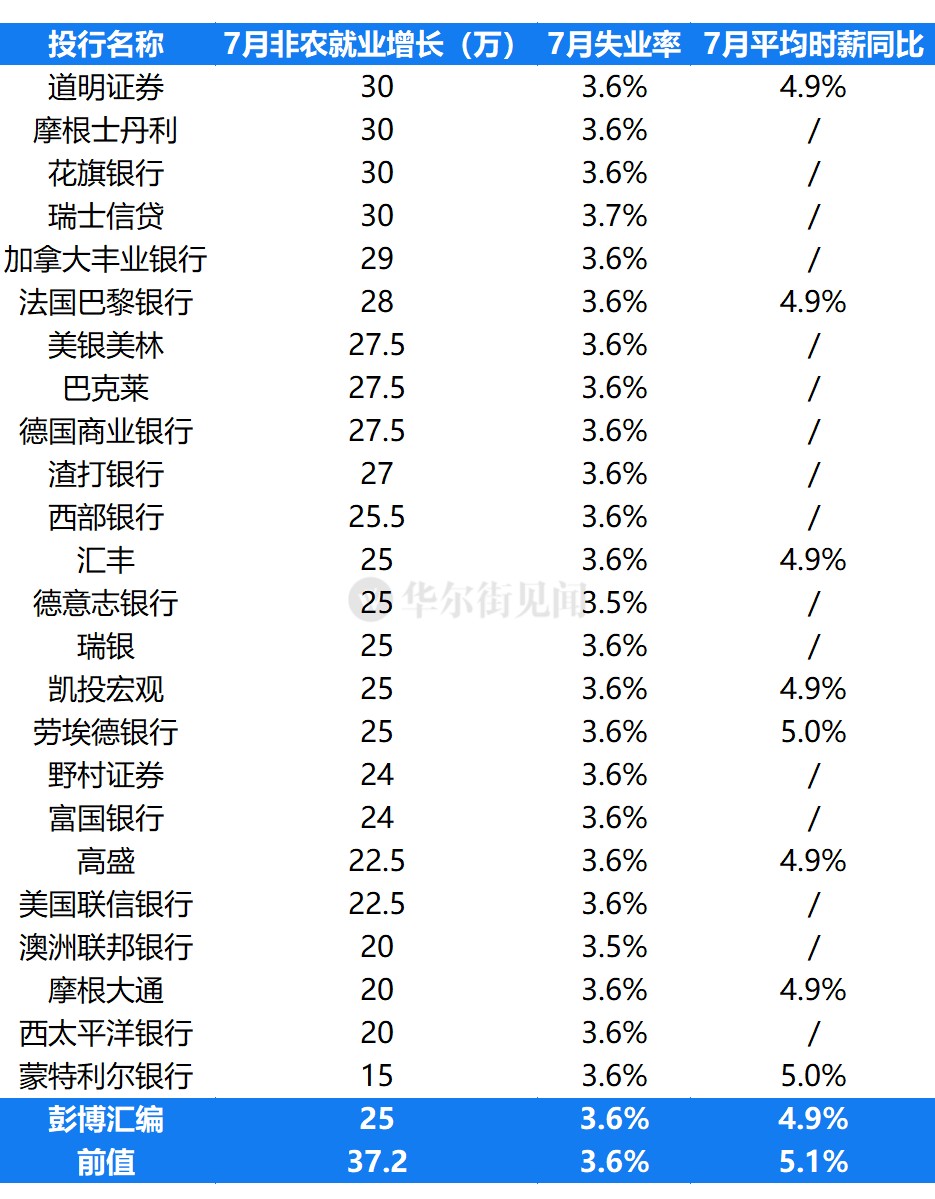

而此前在華爾街見聞匯總的分析師預期中,最高的市場預測值也僅 30 萬,這意味着,華爾街在 7 月非農數據預測上集體 “撲街”。

由於上週美聯儲主席鮑威爾沒有給出具體的加息前瞻指引,而是表態稱未來加息取決於經濟數據,將逐次會議決定下一步政策,且首要看勞動力市場指標,這就令今日最新的非農就業成為 9 月 FOMC 會議之前,衡量美國就業健康狀況的第一個關鍵指標,也大幅提升了市場的加息展望。

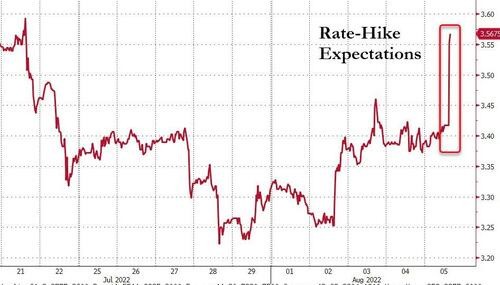

利率掉期互換市場的數據顯示,9 月加息 75 個的概率已經超過了加息 50 個基點,幾乎和周初的預期形成 “天壤之別”。金融博客 Zerohedge 稱,目前市場對 9 月加息 75 個基點的押注為 70%,周初時僅為 25%。這也令美股快速跌至日低、美債收益率兩位數跳漲,美元重新向 20 年新高邁進。

華爾街主流觀點:9月美聯儲加息75個基點基本 “板上釘釘”

分析指出,強勁的就業報告證明了美聯儲的觀點,即美國經濟具有彈性,可以承受額外加息,高於預期的薪資數據也令人擔心工資 - 物價螺旋。本週有不少美聯儲官員重申央行抗擊通脹的決心,這些鷹派言論在非農數據發佈前,本已抬升了市場對 9 月連續第三次加息 75 個基點的預期。

高盛美國利率策略師 Praveen Korapaty 點評 7 月非農數據時稱,強勁就業意味着 “美聯儲不會很快在加息行動方面收手”。隨着美聯儲持續加息,整個美債收益率曲線都將上移。除非美國經濟衰退程度非常嚴重,否則美聯儲激進加息的行動不會打折扣。

美國銀行經濟學家 Michael Gapen 認為,7 月非農對勞動力需求顯著降温的論述潑了一盆冷水,BMO Capital Markets 利率策略師 Ian Lyngen 稱,穩健數據符合美聯儲的鷹派野心。Inflation Insights 創始人 Omair Sharif 表示,9 月加息 75 個基點現在是 “基本場景”。求職網站 Glassdoor 首席經濟學家 Daniel Zhao 稱,美聯儲更有信心,可以在不導致失業率普遍上升時收緊貨幣政策,數據也表明勞動力市場降温沒有預期的那麼快,令美聯儲處於繼續收緊政策的軌道。

Miller Tabak + Co.首席市場策略師 Matt Maley 稱,就業數據意味着,美聯儲可以繼續加息至本週眾多官員們喊話的程度,“市場一直在定價美聯儲即將轉鴿,非農就業説明這不太可能發生。” 昔日 “大鴿”、今年票委的聖路易斯聯儲主席布拉德本週稱,“今年預計再加息 150 個基點”。

華爾街對 “鷹派聯儲” 的趨勢更為認同。22V Research 創始人 Dennis DeBusschere 表示,“簡單來説,今日數據表明美聯儲需要進一步收緊金融狀況。” Strategas 固收研究主管 Thomas Tzitzouris 也稱,現在很難支持明年底之前美聯儲會隨時降息的觀點了。

不少分析師提到加息週期結束時的 “終端利率” 會升至 4%,甚至超過美聯儲 6 月點陣圖發佈的官方預估。

Principal Global Investors 首席策略師 Seema Shah 指出,新增就業重回疫情前水平,將提醒投資者 “美聯儲仍將大幅且多次加息”,終端利率超過 4% 的可能性不容置之不理。Lombard Odier 資管的宏觀研究主管 Florian Ielpo 也稱,這份數據緩解了對宏觀經濟放緩的擔憂:

“市場需要為鷹派的美聯儲和鷹派的歐洲央行做好準備,美國 4% 和歐洲 2% 的終端利率不再是幻想,迄今為止經濟對緊縮政策幾乎沒有反應。央行是時候採取強硬行動了,是時候讓市場為收緊貨幣條件和金融狀況做好準備了。”

AmeriVet Securities的美國利率交易和策略主管 Gregory Faranello更是直言,“不要與美聯儲對抗,不要與布拉德對抗”,並預期關鍵衰退前瞻指標——兩年/10 年期美債收益率曲線倒掛很快會測試-50 個基點之深。

市場擔心工資-物價惡性螺旋開始形成,下週美國 7月 CPI數據應重點關注

前美聯儲理事、現任芝加哥大學布斯商學院經濟學教授的 Randall Kroszner 也呼應同行們稱,“很明顯美聯儲將繼續加息,下次會議將討論加息 75 個基點”,而且他也認為 “有必要將目標利率保持在 4% 左右一段時間,才能平息 40 年的超高通脹和物價預期”。

他還額外點明,問題不僅在於這份報告顯示勞動力市場穩健,“還在於工資的顯著增長,已經高於市場預期的向上修正幅度”,這幾乎令美聯儲鷹派加息別無選擇。

7 月非農就業顯示,當月平均時薪不僅遠超預期,6 月數據也上調了。經季調後 7 月的平均時薪環比增長 0.47%,高於經濟學家預期的 0.3%,6 月增幅由 0.31% 上修為 0.44%。7 月平均時薪的同比增長為 5.8%,6 月從 3.8% 上修為 5.4%,連續兩個月增幅超 5.2%。

分析稱,這代表工資增長正在加速,這種跡象和 “工資 - 物價” 惡性螺旋形成的可能性嚇壞了投資者。因為這削弱了許多投資者的信念,即儘管名義通脹保持高位,核心通脹壓力一直在緩和,勞動力成本被廣泛視為影響消費者價格的關鍵因素。而正是在上述信念的支撐下,美國股債自 6 月中旬以來才實現了反彈,因為投資者調低了對本輪週期終端利率的預期。

奧巴馬政府時期的前白宮經濟顧問 Jason Furman 今日表示,這是一份 “令人不安” 的就業報告,其中的薪資數據最讓他擔心,“上個月我們都在討論的工資增速放緩只是錯誤的結論”。而 7 月的非農工資增幅加快,恰恰表明已達 40 年高位的通脹壓力將持續存在,值得美聯儲擔憂。

投行傑弗瑞的經濟學家 Thomas Simons 團隊稱,今日非農數據讓美聯儲 9 月加息 75 個基點成為可能,8 月 10 日下週三出爐的美國 7 月 CPI 消費者通脹數據,將就 “9 月加息 50 個還是 75 個基點指明方向”。

MacroPolicy Perspectives 聯合創始人、前美聯儲經濟學家 Julia Coronado 也稱,最終通脹數據將決定 9 月貨幣政策。儘管通脹可能受到大宗商品跌價和供應鏈改善的影響,在其他條件相同的情況下,就業數據 “將傾向於加息 75 個基點或更長的加息週期,因為沒有看到就業增長放緩”。

老牌私人銀行布朗兄弟哈里曼公司的全球貨幣策略主管 Win Thin 表示,9 月加息 75 個基點的可能性已經飆升,在 9 月 FOMC 之前還會有 8 月非農就業報告,“但除非發生災難,否則我認為 9 月加息 75 個基點已成定局。”

Federated Hermes 高級股票策略師 Linda Duessel 認為,7 月非農就業抹殺了美聯儲轉鴿的希望,央行一直髮愁的勞動參與率不升反降至去年 12 月以來最低,是勞動力市場結構緊張的證據。接下來該機構將關注申領失業救濟金的人數,並認為其實美聯儲何時停止行動的最重要證據。

“經濟好消息是市場壞消息”,美國經濟硬着陸風險也增加了

除了顯著提升對 9 月美聯儲鷹派加息的預期之外,華爾街主流共識還指出 “對經濟來説的好消息,恰恰是對市場來説的壞消息”,這也就不難解釋為何非農數據發佈後,標普和納指均跌 1% 至日低。

馬拉松資管的董事長兼首席執行官 Bruce Richards 表示,非農就業顯示勞動力市場緊張仍存,無疑要求美聯儲繼續收緊金融條件,“而且幅度需要超出市場的預期”。嘉信理財的首席投資策略師 Liz Ann Sonders 則稱,這從市場或美聯儲的角度來看,都不太樂觀。

一方面,對經濟利好的就業數據,無法支撐美股將持續反彈的市場信心。

宏利投資管理(Manulife)的全球宏觀策略師 Eric Theoret 認為,非農數據可能對利率敏感型的股票構成挑戰,例如最近在板塊方面領漲的科技股。盈透證券首席策略師 Steve Sosnick 稱,非農就業 “確實打亂了市場對美聯儲轉鴿拐點將至的敍述”,“對金融市場非常不友好”。

Comerica 財富管理的首席投資官 John Lynch 更是直言:

“我們認為這一發展標誌着近期美股熊市反彈的結束。此前美股走高的一個主要驅動因素,便是投資者希望美聯儲在未來不會那麼激進,這推動了成長股和科技股走高。”

同時,在美國經濟動能已經放緩,二季度 GDP 初讀顯示連續兩個季度萎縮、進入 “技術性衰退” 的學院派定義之際,美聯儲若持續 “鷹歌嘹亮”,只會增加美國經濟硬着陸的風險。

Renaissance Macro Research 的美國經濟研究主管 Neil Dutta 便警告稱,美國現在可能正處於硬着陸,“這份就業報告與通脹時期的繁榮一致,美聯儲需要更激進加息,對經濟會產生反作用。”

PineBridge Investments 首席經濟學家 Markus Schomer 也稱,“這是一份糟糕的報告,實際上增加了衰退風險”,如果美聯儲認為利率需進一步上行,可能令美國經濟在今年三季度就陷入衰退:

“讓我擔心的是,美聯儲錯誤的關注點會令其認為,這份就業報告是對快速加息策略的合理化證據。但在當前的 “緊縮經濟” 中,用勞動力市場來判斷經濟是否強大到足以承受緊縮貨幣政策,恰恰是個錯誤的指標,而近期美聯儲官員的一系列發言表明,這恰是他們唯一關注的事情。”

實際上,細讀這份就業報告,並不足以徹底抵消經濟數據整體降温的趨勢。

Bleakley Financial Group 首席投資官 Peter Boockvar 表示,新增就業人數呈現明顯上升趨勢,但這種情況發生在 GDP 增速回落的時期,這意味着生產力正在下降。此外,由於解僱速度處於九個月以來的最高水平,都説明 7 月非農報告中的招聘速度是不可持續的。

其他數據和行業新聞顯示,每週申請失業就業人數正在緩慢上升,沃爾瑪等零售巨頭、Meta 和微軟等科技巨擘、福特等工業鉅子,以及 Robinhood 等金融新貴均在裁員或凍結招聘,已應對可能的經濟低迷。同時,美國連續兩個季度經濟萎縮,消費者支出降温,職位空缺數量也在下降。

在本次非農報告中,休閒和酒店、教育和醫療保健等服務業對員工的需求仍然很高,但這是因為這些就業領域尚未從疫情的衝擊中完全恢復。以新增就業 9.6 萬人領跑的休閒和酒店業為例,該行業仍比疫情前水平減少了 120 萬名員工,“補齊員工以應對需求報復反彈” 的需求或並不長久。

諮詢公司 EY-Parthenon 的首席經濟學家 Greg Daco 表示,企業過去常常將裁員作為(應對經濟下滑的)第一選擇。現在趨勢變了,“我們看到放慢招聘速度成為首選,其次是有針對性的招聘凍結,其次是有針對性的裁員,最後才是更廣泛的裁員。”

這似乎在暗示,美國就業市場的困境尚未到來,但確實已經在下滑軌道上邁出了第一步。JOLTS 職位空缺數是前美聯儲主席、現任美國財長耶倫的核心關注指標,6 月數據降至九個月最低,職位空缺數與待找工作人數的比例降至 1:2,已遠低於疫情爆發以來的高位水平。

彭博行業研究的 G10 貨幣首席策略師 Audrey Childe-Freeman 認為,最新非農數據對美元來説 “意味着雙贏格局”,美聯儲鷹派加息將提振美元,同時,“如果美聯儲的鷹派態度引發新的衰退風險和避險情緒,美元也應該會從避險需求中受益。”

美國銀行策略師則認為,投資者已經開始迴避全球股票而青睞債券,在 7 月反彈之後,是時候退出美國股市了。