The US dollar has entered a "bear market mechanism"! Morgan Stanley: Shorting costs will significantly decrease, the Federal Reserve is key, and a government shutdown is a "potential negative factor."

大摩称,美联储在鲍威尔杰克逊霍尔讲话后政策转向,优先保护就业市场而非严控通胀,为美元熊市提供动力。市场定价显示美元利差优势将在 12 个月内下降近 100 基点,做空美元成本显著降低。美国政府关门风险上升构成潜在利空,可能增加美元风险溢价。

美元或将出现持续且广泛的抛售,这是来自大摩的最新判断,且认为政府关门是美元的"潜在利空"因素。

9 月 23 日,据追风交易台消息,摩根士丹利在最新研报中称,美元已进入"熊市机制",预计这一状态将持续更长时间,带来广泛的美元卖压。

大摩策略师 David S. Adams 认为,美联储在鲍威尔杰克逊霍尔讲话后明确转向优先保护就业市场,即便以容忍高于目标的通胀为代价。这一政策立场的转变为美元熊市提供了持续动力。

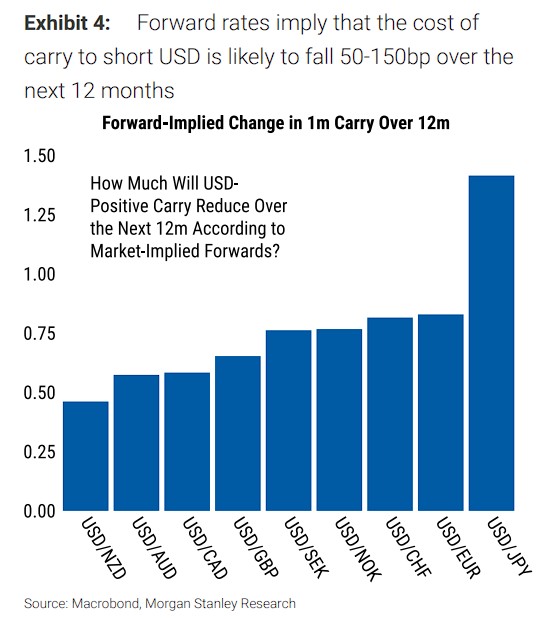

大摩指出,关键的是,市场定价显示美元的利差优势将在未来 12 个月内下降近 100 个基点,这将显著降低做空美元的成本。

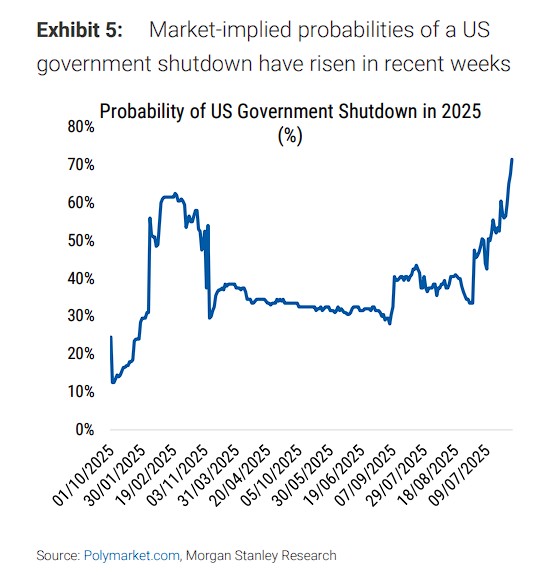

美国政府关门风险正在上升,摩根士丹利认为这对美元构成潜在利空。Polymarket 市场数据显示,政府关门概率近期明显上升,这可能进一步增加美元的风险溢价。

美联储政策转向触发美元熊市机制

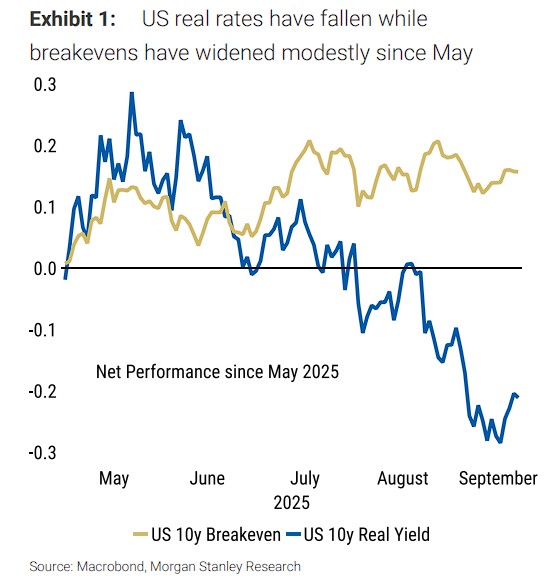

摩根士丹利在年中展望中曾预测美元将持续走弱,但当时预期最可能的市场机制是"防御机制",即实际利率和盈亏平衡点同时下降。

然而,自 5 月以来的实际情况有所不同:实际利率确实下降了,但盈亏平衡点有所扩大。这种动态正是该行四机制框架所显示的"美元熊市机制"。

研报称,美联储货币政策委员会反应函数的明显转变——最初在鲍威尔主席杰克逊霍尔讲话中显现,并在上周的 FOMC 会议上得到确认——即优先保护劳动力市场而不严格控制高于目标的通胀。

大摩称,这一转变导致该行经济学家大幅修正美联储预测,预期更快降息至终端利率。

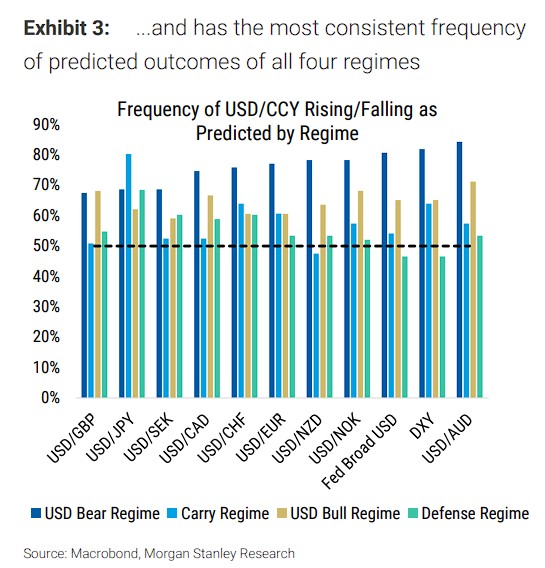

历史数据显示,在美元熊市机制下,各货币兑美元上涨的频率达到 67-84%,平均涨幅可观。美元熊市机制不仅以美元弱势的广度和幅度著称,其一致性也令人瞩目。

大摩认为,美联储反应函数的感知转变提高了持续处于美元熊市机制的可能性:随着数据变化,投资者可能认为劳动力市场的疲软会引发 FOMC 比预期更大的响应,而通胀上行意外可能被视为不那么令人担忧。

基于这一判断,摩根士丹利将美元"做空清单"扩展至包括澳元和加元。此前该行已推荐欧元兑美元多头和美元兑日元空头头寸。大摩的理由如下:

澳元兑美元受益于澳洲联储政策风险偏向较少降息、预期中的澳元正面对冲流动,以及相对同类货币较低的风险溢价。

美元兑加元则受益于其对利率差的高敏感性、市场对加拿大央行终端利率的高估,以及对贸易壁垒移除带来生产率提升的低估。

做空美元成本将大幅下降

投资者普遍反映做空美元面临的惩罚性利差是持仓的挑战。摩根士丹利强调,"利差缓解"即将到来。

远期利率显示,对于大多数货币,做空美元头寸的"成本"将在某个时间点降低 50-75 个基点,对美元/日元而言接近 150 个基点。

研报称,美元多头获得的利差,或美元空头支付的利差,将在未来 12 个月内减少近 100 个基点。该行认为,这意味着美元空头的关键阻力将逐渐消失。

如果市场对美联储降息周期的定价以及美联储的实际降息进一步加速(很可能由劳动力市场进一步疲软推动),这种利差动态可能来得比预期更快。

政府关门风险增加美元压力

美国政府关门概率的上升为美元增加了新的下行风险。

摩根士丹利经济学家团队的研究显示,政府关门带来的增长放缓通常对美元构成负面影响,长期关门可能进一步增加美元的风险溢价。

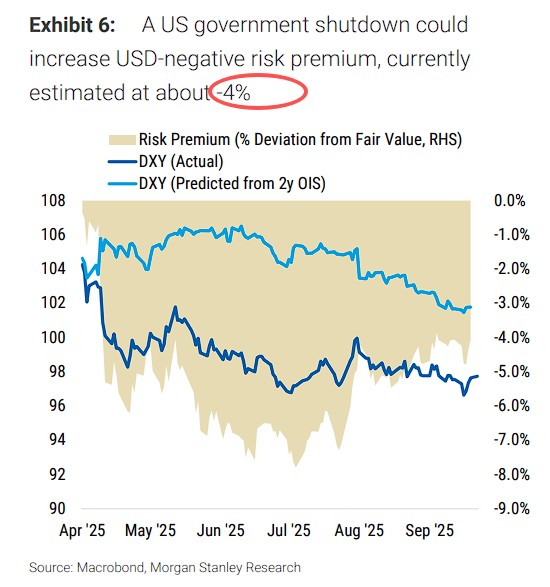

当前美元的负风险溢价约为-4%,政府关门可能推高这一数值。更重要的是,关门意味着政府数据发布暂停,这将使美联储在 10 月 29 日会议前获得的经济数据减少。

“市场如何解读美联储在数据不足情况下的政策决定,以及美联储的实际反应,可能让市场对美联储反应函数的数据敏感性得出新的判断。如果反应函数被视为与数据脱节,可能进一步推高美元的风险溢价。”