Insight into WuXi AppTec's interim report: The biopharmaceutical industry's recovery is on the way | Jianzhi Research

從藥明康德、IQVIA、龍沙(LONZA)等 CXO 龍頭中報來看,在手訂單紛紛超預期,其中藥明康德新增在手訂單金額(剔除新冠業務後)增長 33.2%,遠超市場預期。海外生物科技公司復甦趨勢已經顯現。

藥明康德中報發佈了,維持了全年業績指引不變。

整體感受,生物安全法案的影響雖然存在,但很明顯現階段影響遠小於市場悲觀預期。

更值得關注的是,中報隱藏着一個更重要的趨勢,海外生物醫藥很明顯回暖了。作為行業龍頭,藥明康德有望大幅受益於行業復甦,並持續保持其行業領先優勢。

1、藥明康德的 2 季報,新增訂單大超預期

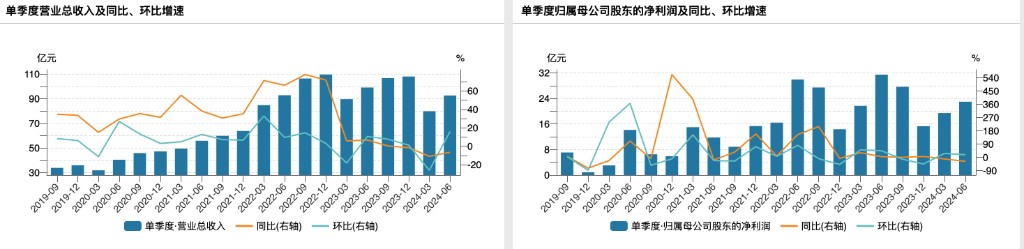

就藥明康德 2024 年第二季度業績而言,收入環比增長 16% 達到 92.6 億元,與市場普遍預期一致,並與康龍化成、凱萊英此前發佈的業績預告保持一致趨勢。

值得注意的是,藥明康德的環比增速仍高於康龍化成的 4.8%-11.2% 和凱萊英的小幅增長。

藥明康德經調整 Non-IFRS(非國際財務報告準則)歸母淨利潤環比增長 28.5% 來到 24.6 億,高於收入增長,主要來自於更好的成本控制。

由於 CXO 行業特性,在手訂單轉化為業績較為可預測,因此這部分基本符合預期。同比而言,第二季度的環比增長已經超越國內同行,展現出龍頭企業的韌性。

但是本季度最亮眼的數據,也是最超市場預期的數據來自於新增在手訂單金額(剔除新冠業務後)增長 33.2%,截至 2024 年 6 月末,公司在手訂單人民幣 431.0 億元。

這一數據令人驚喜,因為即使是最樂觀的投資者,在當前生物安全法案影響下,也難以預期超過 10% 的新增訂單金額增長。

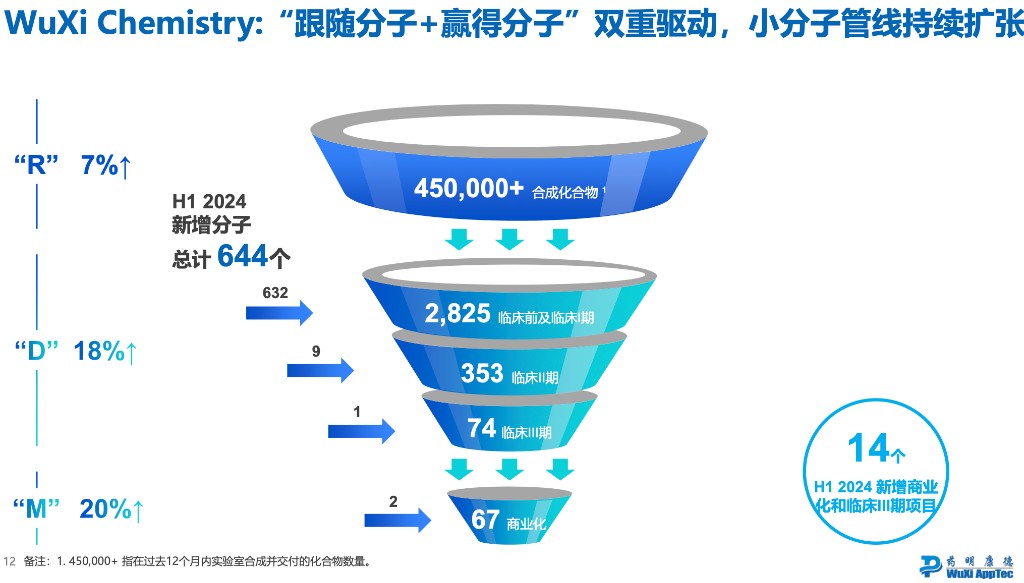

根據訂單漏斗圖顯示,

- R(研究服務)訂單數量增長 7%

- D(開發服務)訂單數量增長 18%

- M(生產服務)訂單數量增長 20%

這三部分數量增長均小於金額增長的 33%,意味着新增訂單仍以"高價大單"為主。

公司表示:“相關訂單將在 18 個月內轉化為業績。同時,有部分客户利用祖父條款簽訂長期協議,這部分不能滿足我們對在手訂單的定義,所以並未計入在手訂單。”

對於全年業績,公司進一步表示:今年的業績指引保持不變,2025 年的指引還需關注今年下半年的訂單增長情況,將在年報中披露。

值得一提的是,市場關注度最高的 TIDES(主要包括用於減重藥物的多肽類藥物)業務在第二季度繼續保持高速增長。

截至第二季度末,該業務在手訂單同比增長 147%,服務分子數達 288 個,同比增長 39%。

對於 TIDES 業務的未來展望,公司在電話會議上表示:TIDES 將成為公司未來重要的增長引擎,預計 2024 年增長 60% 以上,2025 年將保持這一增速。

對於 TIDES 業務的未來展望,公司在電話會議上表示:TIDES 將成為公司未來重要的增長引擎,預計 2024 年增長 60% 以上,2025 年將保持這一增速。

在產能規劃方面,公司今年一月份產能為 32000L,並表示將繼續加大投資,進一步擴大多肽產能以滿足客户需求。

此外,藥明康德披露,來自全球前 20 大製藥企業的客户收入達 65.9 億元,剔除新冠商業化項目後同比增長 11.9%。在大客户因通脹削減法案(IRA)影響而重新調整研發管線優先級的背景下,這一增長展現了公司的業務韌性。

同時,海外市場,尤其是歐洲市場貢獻了可觀的增幅。

2、藥明康德業績印證行業復甦趨勢

值得注意的是,第二季度訂單超預期增長的不僅僅是藥明康德一家。此前披露業績預告的凱萊英和康龍化成同樣給出了超預期的訂單增長數據。

康龍化成在業績預告中披露:

"2024 年上半年新簽訂單金額同比增長 15% 以上,其中實驗室服務增長 10% 以上,CDMO 增長 20-30%,臨牀研究服務增長 10%,大分子 CDMO 增長 10% 以上。"

凱萊英在公告中披露:

"2024 年上半年新簽訂單同比增長超過 20%,且第二季度較第一季度環比有較大幅度增長,其中來自歐美市場客户訂單增速超過公司整體訂單增速水平。"

特別是凱萊英直接指出歐美客户的訂單量超越公司整體增長水平,這印證了海外醫藥市場的復甦趨勢。

根據 Jefferies 最新一期醫藥融資數據來看,儘管再融資(FO)拖累了整體環比增長,但第二季度仍實現了 35% 的同比增長。更值得關注的是,2024 年上半年,美國生物科技公司融資金額同比大幅增長 72%。

在美國利率維持高位的同時,生物醫藥市場融資已逐漸恢復到加息前水平。一旦美國市場在 9 月實現降息,生物醫藥市場融資有望進一步提升。

生物醫藥融資市場的顯著復甦也帶動了 CXO 行業的訂單量回升。不僅上述三家中國企業訂單超預期,海外巨頭同樣在近期的中報中披露了行業復甦帶來的積極訂單信號。

LONZA(龍沙)在半年報中表示,由於美歐生物醫藥市場融資環境改善,公司生物製劑 CDMO 業務表現超預期(增長 2%),公司核心 EBITDA 超出預期(增長 6%)。

在隨後的電話會議中,龍沙更是樂觀地表示,第二季度出現了更多的早期詢價,這種詢價來源於行業復甦,而非生物安全法案的訂單外溢。

“早期階段的 RFP(Request for Proposal,詢價請求)需求增長明顯。我們認為這更多地歸因於生物技術領域的資金狀況改善,而非生物安全法案的影響。與去年同期相比,生物技術公司的資金狀況明顯改善,上半年的資金幾乎增長了 30%。因此,市場環境發生了顯著變化。"

龍沙進一步表示,這些資金轉化為公司訂單需要 6-9 個月的滯後期。同時,CDMO 今年也不會出現降價的情況。

另一家行業巨頭 IQVIA 在 2 季度也創下了在手訂單的歷史新高,同時所有前瞻性指標都呈現增長趨勢。

截至 2024 年第二季度末,公司在手訂單金額達到 306 億美元(同比增長 7.7%,經匯率調整;8.1%,未經匯率調整)。

在對生物科技融資環境改善的表述上,IQVIA 與龍沙觀點一致。

IQVIA 表示:

2024 年上半年的生物科技融資額約為 700 億美元,幾乎等同於整個 2023 年的總和,這無疑是公司訂單增長的積極信號。

然而,IQVIA 也指出了醫藥行業中的另一個趨勢:大型製藥公司為應對通脹削減法案(IRA)的影響,正在重新調整其項目組合、削減成本支出,並將資金重點投入最具吸引力的項目。

這可能為大型 CXO 企業帶來更多訂單機會,外包有望幫助大型製藥公司降低成本,但同時需要注意可能出現的價格競爭。

IQVIA 表示將利用 AI 自動化等方式進一步降低成本提高效率,獲得競爭優勢。

賽默飛世爾也在第二季度電話會議中表示,

生物科技客户今年上半年一改去年的悲觀態度,對資金的信心明顯提高,這將轉化為賽默飛的早期訂單指標,預計下半年這種情況將會持續向好。大客户確實在關注供應鏈彈性問題,希望能夠穩定交付產品。

丹納赫則從產能角度表達了需求還將增加的觀點:

市場上的產能,特別是商業生產和臨牀第三階段的產能需要增加,長期來看,大型製藥公司或 CDMO 的產能是不足的,我們對設備訂單的增長持樂觀態度。

3、生物安全法案對不同業務板塊影響差異顯著

與賽默飛世爾在電話會中表達的相似,在藥明康德財報電話會中也表達了大型客户對供應鏈彈性的關注。

藥明康德表示:在生物安全法案背景下,公司第二季度化學業務訂單保持增長態勢,TIDES 和小分子 DM 依然增長良好,主要原因是客户對高質量合規產能需求保持增長,這也是公司在不確定性下的確定性競爭優勢。

目前來看,Testing 和 Biology 板塊主要是價格影響,只有極少部分早期研發受到影響,歐美訂單貢獻跟以往比例相似,沒有特別變化。

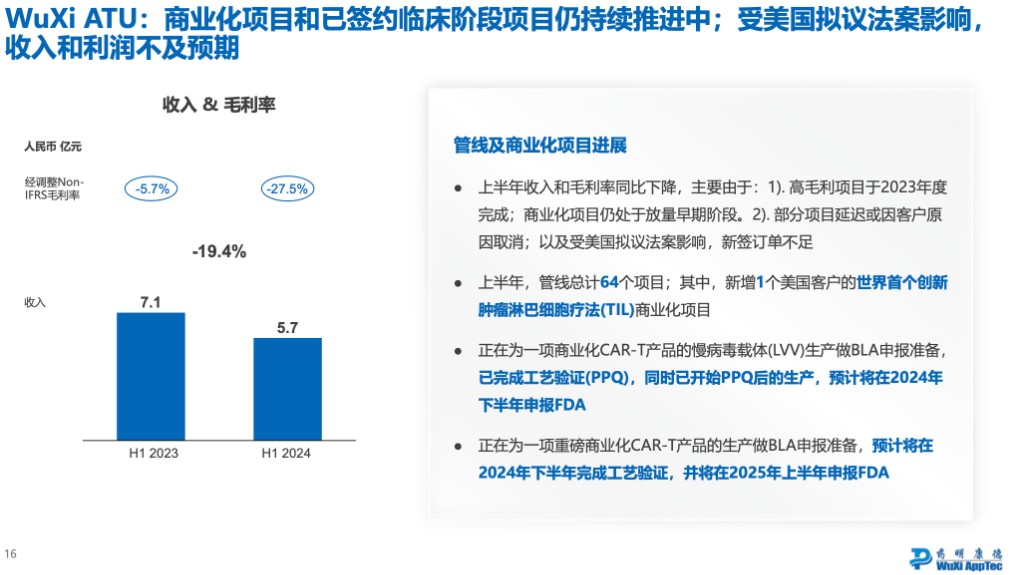

影響最嚴重的是 ATU 部門(主要涉及細胞與基因治療),也是公司演示材料中説明因為法案影響收入利潤不及預期的部分。由於其特殊的產品要求,客户擔憂程度最高,新增產品受限最大,目前公司將努力完成在手訂單。

值得一提的是,在電話會議結束時,有分析師樂觀地詢問公司是否會上調今年的指引,這也反映出此前市場極度悲觀預期的一些改變。

公司對此的回答是,今年有信心完成全年指引,當年交付覆蓋率 85%,與往年基本一致。明年的業績指引將根據下半年訂單情況,在年報中披露。

總結

從全球 CXO 龍頭企業的表現來看,行業已經呈現出一些積極變化。生物科技公司在 2024 年上半年融資環境轉好後,預計將在未來 18 個月內逐漸增加資本開支,這也將進一步促進產業鏈上其他公司的業績。

這也是生物醫藥投資者 2024 年需要持續關注的變化。