民生策略:平準力量正在以相對無偏的方式為市場緩解流動性壓力

平準資金以相對無偏的方式為市場緩解流動性壓力,但市場多數機構投資者對 A 股的反彈行情並不舒適。國家隊的歪打正着背後是長期基本面發生的變化。市場結構產生的不同影響是一面鏡子,它照射出了市場過去擁擠的地方。國內以去金融化為核心的基本面變化正在發生。實物韌性凸顯,中游製造業可能面臨利潤空間的壓縮,消費。

【報告導讀】平準資金以相對無偏的方式為市場緩解流動性壓力,但如果這種方式被認為是 “有偏” 時,那麼這本身就是一面 “鏡子”,折射出了市場交易結構與定價的擁擠之處。“去金融化” 正在改變過去的世界,一種模式正走向尾聲。變革可能讓人彷徨,但時代卻終將向前。

摘要

1“平準力量” 是一面鏡子

在平準力量進入緩解流動性壓力後,A 股企穩回升。不過對於市場多數機構投資者來説 A 股的反彈行情似乎並不 “舒適”,主動偏股基金超配行業在本週大多表現不佳,“既要救市,又要救自己的股票” 的呼聲開始出現。有意思的是,平準基金在 2015 年 6-7 月救市時也出現了類似的情境。“國家隊” 最開始的只加倉 ETF,但在 7 月後開始增加對中小盤風格資產的持倉。儘管此後小盤風格的反彈力度一度比較強,但長期來看:8 月平準力量撤出後,中小板塊出現了普遍跌幅,2016 年開始曾經被市場所偏愛的小盤股難以跑贏大盤風格類資產,而當時並不是很受投資者歡迎的龍頭白馬逐步在未來 2-3 年成為主流。國家隊的歪打正着背後是長期基本面發生的變化:2013-2015 市場的主旋律是轉型,資本湧入新興領域,一二級市場都產生了熱潮,而傳統領域逐步出清。在 2016 年的供給側改革的加持下,需求改善後行業龍頭的價值逐步凸顯;而在 2014-2015 年備受市場青睞、通過併購等方式轉型湧入新興行業小型公司反而在之後面臨商譽減值等問題的困擾。為市場提供流動性的 “平準力量” 對市場結構產生的不同影響是一面鏡子,它照射出了市場過去擁擠的地方:一種 “無偏” 的行為被認為是有偏的,恰好是市場主流共識所在的地方出現了偏離。

2去金融化:本來就到了走出經驗的時刻

國內以 “去金融化” 為核心的基本面變化正在發生:一方面,“去金融化” 使得實物韌性凸顯,中游製造業可能面臨利潤空間的壓縮,消費則因資產負債表收縮遭遇毛利率的壓縮,而與實物聯繫更為緊密的上游則更有可能受益於流量的修復,這一特徵正在持續得到工業企業經營數據的驗證。另一方面,“去金融化” 的過程中地方政府資產負債表擴張會受到更大的制約,而過往的債務也開始進入償債週期,這會導致:國有企業從承擔社會責任開始切換向幫助實行國家戰略,一方面從提供廉價公共品轉向更多回收部分剩餘財富,公用事業類國企的產能價值需要得到重估;另一方面,財政發力的呼聲下,終端需求的提供方開始轉向中央政府和央企,客户優勢也讓國有企業更接近需求端,所有制結構也會成為一種較為重要的定價因子。

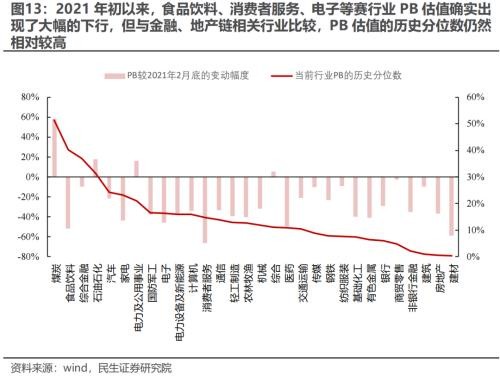

3估值差異收斂後,即使 “賠率驅動 “也要找對地方

2021 年初以來,PB 與股息率視角下 A 股市場中各行業間的估值差異都有明顯的收斂。自 “抱團” 行情結束至今,以食品飲料、消費者服務、電子、電新為代表的賽道型行業的 PB 估值確實下降明顯,然而上述賽道型行業的估值分位數在所有行業中優勢有限。而近期調整的 tmt 風格相對看長期調整幅度和歷史分位數都不極端。通過觀察 PB 分位數的行業分佈可以發現,當前 PB 歷史分位數無論是縱向和自己比、還是橫向和其他行業比均處於低位的行業集中在金融板塊和地產鏈,而這些行業恰好是國企市值佔比較高的行業,這是真正的低位資產。銀行、非銀行金融、房地產、建築行業當下處在行業見底的前夜,是更具有 “賠率驅動 “的資產。

4走出 “大廈 “,奔跑於明天

平準資金正在以相對無偏的方式為市場緩解流動性壓力。當平準力量並沒有同時形成 “既能穩住市場,又能與自身偏好一致” 的結果時,投資者可能需要重新思考自身所處的環境是否已經出現了與之前不同的變化。“去金融化” 的世界中,變革正在來臨,時代也終將向前。推薦 “去金融化” 背景下掛靠實物屬性的資源品(油、油運、銅、煤炭、黃金、鋁);第二,國企的重要性正在提升,真正低位的賠率資產正在具備反轉因素,值得重視(銀行、非銀行金融、房地產、建築)。第三,具備壟斷經營特性的公用事業(電力、水務、燃氣)和交通運輸(公路、港口)仍被看好;第四,大盤成長風格掛靠中國整體總量經濟,企穩值得期待,或大幅優於中小成長。

風險提示:海外流動性緊縮超預期,海外經濟下行速度超預期

報告正文

1、平準力量是一面 “鏡子”

在國資委明確表示正在研究將國企的市值管理納入國企考核範圍、央行宣佈降準等多重利好的共振下,本週萬得全 A 止跌回升。資金面上,可以看到平準資金後開始發力,在週一市場出現較大調整時,滬深 300 相關的大盤指數類 ETF 的成交量有明顯的增長。平準資金的入場一方面緩解了市場上的流動性壓力,同時也穩定了投資者的情緒。當前主要股指期貨品種的基差已由週一時的深度貼水收斂至正常區間。

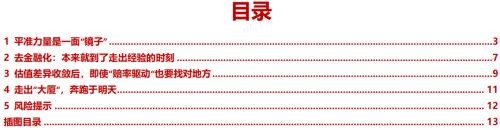

從行業特徵來看,行業內國企市值佔比較高的行業本週大多漲幅居前,而國企市值佔比相對較低的行業本週則多有調整;從主要寬基指數和市場風格來看,本週大盤風格、價值風格明顯佔優。不過對於部分機構投資者來説,本週 A 股市場的反彈行情似乎並不 “舒適”——從本週公佈的 2023Q4 基金持倉情況來看,2023Q4 主動偏股基金加倉最多的電子、醫藥行業在本週跌幅反而是最大的;與此同時,食品飲料、電力設備及新能源等主動偏股基金有明顯超配的行業在本週同樣表現不佳。正因如此,期盼着平準資金能夠向市場偏好方向發力、而不僅僅侷限於大盤價值以及國企佔比較高領域的訴求也開始增加。有意思的是,在 2015 年 6 月末至 7 月初 A 股市場大幅調整、也就是平準資金上一次集中發力的時期,同樣也出現了投資者 “既希望平準力量能為市場提供流動性、同時也希望市場的反彈與自己相關” 的情境。

從行業特徵來看,行業內國企市值佔比較高的行業本週大多漲幅居前,而國企市值佔比相對較低的行業本週則多有調整;從主要寬基指數和市場風格來看,本週大盤風格、價值風格明顯佔優。不過對於部分機構投資者來説,本週 A 股市場的反彈行情似乎並不 “舒適”——從本週公佈的 2023Q4 基金持倉情況來看,2023Q4 主動偏股基金加倉最多的電子、醫藥行業在本週跌幅反而是最大的;與此同時,食品飲料、電力設備及新能源等主動偏股基金有明顯超配的行業在本週同樣表現不佳。正因如此,期盼着平準資金能夠向市場偏好方向發力、而不僅僅侷限於大盤價值以及國企佔比較高領域的訴求也開始增加。有意思的是,在 2015 年 6 月末至 7 月初 A 股市場大幅調整、也就是平準資金上一次集中發力的時期,同樣也出現了投資者 “既希望平準力量能為市場提供流動性、同時也希望市場的反彈與自己相關” 的情境。

2015 年 6 月以來,受市場流動性壓力的影響,萬得全 A 在從 6 月中旬至 7 月初的下跌幅度一度超過 40%。在這一進程中,以證金公司、中央匯金為代表的平準力量入市為 A 股提供流動性。

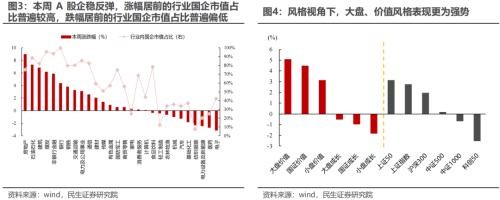

最初,平準資金的策略是增持大盤寬基 ETF 基金。中央匯金在 2015 年 7 月 5 日的公告中就曾明確表示:已於近期在二級市場買入 ETF,並將繼續相關的市場操作。從 ETF 的成交情況來看,自 2015 年 6 月 25 日開始,上證 50、滬深 300 相關的大盤指數類 ETF 的成交量有明顯的擴張。在 2015 年 6 月下旬,以創業板指、中證 500 指數、中證 1000 指數為代表的中小盤風格資產普遍表現不佳,但以中石油為代表的大盤權重股跌幅則相對較小,銀行板塊甚至逆勢上漲。

不過,在投資者對平準力量加大對小盤股流動性支持的呼聲漸強後,平準資金的策略也開始發生變化,開始增加對中小盤風格資產的持倉。7 月初開始,創業板指、中證 1000 指數相關 ETF 的成交量均有明顯增長。此外,從 2015Q3 證金公司和中央匯金對個股的持倉情況來看,在 A 股市場大幅調整期間的新增持倉中,滬深 300 指數成分股佔比約 75%,中證 500、中證 1000 指數成分股及其他中小盤資產的佔比約 25%。從市場表現來看,在 2015 年 7 月初平準資金開始加大對中小盤資產的持倉後,小盤風格的反彈幅度超過了大盤風格。

2015 年平準資金大規模增持 A 股相關資產的過程大致在 8 月中旬告一段落。8 月 14 日,證監會發布公告明確指出 “市場由劇烈異常波動逐步趨向常態化波動;未來證金公司穩定市場的職能不變,但一般不入市操作。”值得注意的是,在平準力量對 A 股的影響逐步弱化後,當時投資者更偏好的中小市值資產並沒有持續性地跑贏大盤股:在 2015 年 8 月和 2016 年 1 月初 A 股市場再次出現大幅波動的時期,以中證 1000 為代表的小市值風格資產的下跌幅度更大。

如果從此後兩年的時間維度來看,在 2015 年 A 股市場大幅調整時被市場所偏愛的小盤股難以跑贏大盤風格類資產;而以滬深 300 為代表、當時並不是很受投資者歡迎的龍頭白馬類標的反而在 2 年後成為了市場新的機遇。這種轉變背後的真正原因是基本面發生的變化:在經過 2014-2015 年的供給出清和 2016 年的供給側改革後,需求改善後行業龍頭的價值逐步凸顯;而在 2014-2015 年備受市場青睞、通過併購等方式轉型湧入新興行業小型公司反而在之後面臨商譽減值等問題的困擾。

2、去金融化:本來就到了走出經驗的時刻

在年度策略報告《諾亞方舟》中我們曾指出:以房地產對經濟拉動力持續減弱為特徵的去金融化是國內當前最為重要的基本面變化。“平準力量” 是一面鏡子,它無差別的買入市場和權重以支持市場流動性,市場有多” 不同意見 “,其實意味着市場認知和持倉的偏離程度。

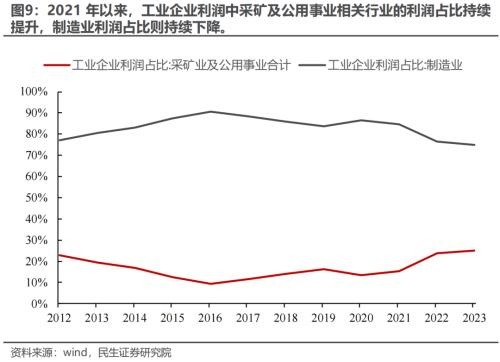

一方面,“去金融化” 會帶來增加值率的下降,單位 GDP 所需要消耗的實物量將會上升;在經濟流量修復的過程中,中游製造業可面臨利潤空間的壓縮,而與實物聯繫更為緊密的上游則更有可能受益於流量的修復。從最新公佈的工業企業經營數據來看,製造業在工業企業利潤中的佔比自 2021 年以來已連續三年下降,而上游採礦和公用事業相關行業的利潤佔比則是持續提升。同樣的,我們已經論述過,金融化帶來的消費公司系統提升毛利率的環境同樣已經開始逆轉。

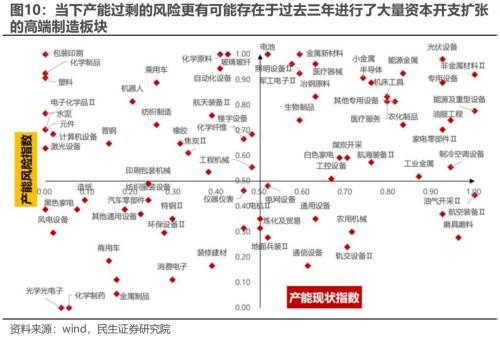

另一方面,“去金融化” 的過程中地方政府資產負債表擴張會受到更大的制約。在此前發佈的報告《去金融化:繁花落盡》中我們曾指出,2023 年以來政府引導基金對新能源領域的投資體量已經出現了明顯的下滑,與此同時地方政府對高端製造業補貼的累計增速也已經出現了邊際下滑。值得注意的是,高端製造相關領域正是過去三年資本大量湧入的地方,資本的大量湧入造成了部分產業存在產能過剩的問題,產能出清壓力下導致行業 “內卷” 的加劇,而地方政府對相關領域補貼的下降則會進一步降低資產回報率。由於一二級市場之間存在的聯動效應,過去三年中二級市場投資者所青睞的資產可能正在面對基本面的持續惡化。

與此同時,在地方政府資產負債表擴張受限、而化債壓力持續存在的環境中,能夠為政府部門帶來收入、且在電力等部分行業擁有壟斷經營權的國企將會變得愈發重要。在報告《南海與密西西比往事:債務置換與資產泡沫》中,我們曾指出:在英國和法國政府深陷債務償還壓力時,分別在英國和法國擁有壟斷經營權的南海公司和密西西比公司是兩國政府賴以化解債務的倚仗,南海公司和密西西比公司的股票價格也都曾出現過 10 倍以上的漲幅。

3、估值差異收斂後,即使 “賠率驅動 “也要找對地方

無論是在 PB 估值的視角下還是股息率的視角下,2021 年初以來 A 股市場中各行業間的估值差異都有明顯的收斂。當前各行業 PB 分位數的方差水平已處於歷史低位,而股息率間的差異似乎仍然有進一步收斂的空間。自 2021 年初的 “抱團” 行情結束至今,以食品飲料、消費者服務、電子、電力設備及新能源為代表的賽道型行業的 PB 估值有確實已經出現了非常明顯的下降。然而如果以當前 PB 估值的歷史分位數和其他行業進行橫向對比,則會發現上述賽道型行業的估值分位數在所有行業中仍然排名靠前。相對來講,以傳媒、計算機、通信為代表的行業,則處在調整實際不夠大,估值水平也不夠便宜的尷尬境地。

通過觀察 PB 分位數的行業分佈可以發現,當前 PB 歷史分位數無論是縱向和自己比、還是橫向和其他行業比均處於低位的行業集中在金融板塊和地產鏈,而這些行業恰好是國企市值佔比較高的行業。本週三先是國資委表示將會研究把市值管理納入國企業績考核的範圍,之後證監會也在週五的 2024 年系統工作會議上指出 “推動將市值納入央企國企考核評價體系,研究從信息披露等角度加大對低估值上市公司的約束”。值得注意的是,當前 PB 市值低於 1、且高流動性資產(貨幣資金 + 可交易性金融資產)在 2023 年 Q3 的存量值高於當前公司自由流通市值的國企同樣集中於銀行、非銀行金融、房地產、建築行業,這可能意味着當國有企業如果面對估值修復,會相對更有彈性。

4、走出 “大廈 “,奔跑於明天

A 股在開年以來出現持續調整後,平準力量正在以相對無偏的方式為市場緩解流動性壓力。當平準力量並沒有同時形成 “既能穩住市場,又能與自身偏好一致” 的結果時,投資者可能需要重新思考經濟基本面是否已經出現了與之前不同的變化。

從行業配置角度來看,在 “去金融化” 的大背景下實物消耗>GDP 增長>企業利潤增長的格局仍會長期存在。優先推薦掛靠實物屬性的資源品鏈仍然是最佳選擇:油、油運 、銅、煤炭、鋁、黃金。

第二,在地方政府資產負債表擴張受限、同時化債壓力持續存在的情況下,國企的重要性正在提升。考慮到政策端對國企市值管理的訴求,推薦低估值、國企市值佔比高、現金流充沛的行業:銀行、非銀行金融、房地產、建築。

第三,具備壟斷經營特性的公用事業(電力、水務、燃氣)和交通運輸(公路、港口)仍被看好,並不是簡單的見底就應該被賣出的資產。

第四,大盤成長風格的底部或許已經出現,大盤類公司相較於中小盤成長公司有更強的未來確定性,大盤成長風格的反彈可以提前佈局。

5、風險提示

1)海外流動性緊縮超預期。如果海外出現超預期的流動性緊縮,國際資本的流動可能會使得 A 股市場受到較大的擾動。

2)海外經濟下行速度超預期。如果海外出現超預期的經濟衰退,那麼國際市場的流動性將會受到影響,進而對 A 股市場造成較大擾動。